皆さん、こんにちは!

老後のお金に対して「漠然とした不安」=「何かしなきゃ」を感じているけど、何をすればいいかわからない。

こんな悩みを持っている方、多いのではないでしょうか。

かつては私もその一人でした。

しかし、32歳で「お金の勉強」を始めてから少しずつ状況は好転。

振り返ると、私の不安の原因は「何も行動していないこと」だったと思います。

「40歳までに資産1000万円」という具体的な目標設定と、それに向かった具体的な行動は、不安を「今より改善するにはどうすればいいか」という前向きな考えに変えてくれました。

本記事では、私がお金に対する漠然とした不安を解消できた方法を共有したいと思います。

「何から始めればいいかわからない」という方のヒントになれば嬉しいです。

もくじ

本記事について

対象とする読者

老後のお金に対して漠然とした不安を持っているが、「どうすればいいかわからない」という方。

内容

私の不安を解消できた「目標設定方法」と「目標達成に向けた具体的な行動」について共有します。

具体的な目標設定「いつまでに」「どのくらい」

目標を設定する意味

目標の設定は後付けでもOKだと思いますが、目標設定することで以下のような効果が期待できます。

- 目標とのギャップ(=課題)を知ることで危機感が生まれ、行動が早くなる

- 課題を解決するための方法・アイデアを考える

- 目標に合ったより適切な選択ができる

目標の決め方

「いつまでに」「どのくらい」の資産を作るかは、それぞれの考え方や生活レベルなどによると思いますが、私は以下の考え方で決めました。

いくらあれば安心感を感じることができるか

30代の私が30年後の生活を正確に想像することは難しく、自分が何歳まで生きるのかも当然わかりません。

よって私は「いくら必要か」という考え方ではなく、「いくらあれば安心感を感じるか」という考え方で決めました。

今と目標のギャップが大きすぎるのはNG

老後に「いくらあれば安心か」を考えると、どうしても現状の資産との差が大きくなってしまいます。

結果、やる気がなくなったり、一気に大きく稼ぐという考えになり、適切な行動を選びにくくなると思います。

そこで私は、目標を区切って設定することにしました。

目標金額

上記考え方で、私は32歳のときに「40歳までに資産1000万円」という目標設定をしました。

そのときの私の資産は40万円でしたが、それから4年がたち、以下で示す方法で順調に資産を増やすことができています。

ちなみに40代の平均資産額は694万円(2019年)であることから、日本において40歳で1000万円を達成するのは簡単な目標ではありません。

「家計の金融行動に関する世論調査[二人以上世帯調査](令和元年)」によると、2019年度における40代で二人以上が住む世帯の平均貯金額は293万円です。他の金融資産保有額とあわせると、平均694万円という結果になります。

みんなが知りたい資産運用

目標に向けた具体的な行動

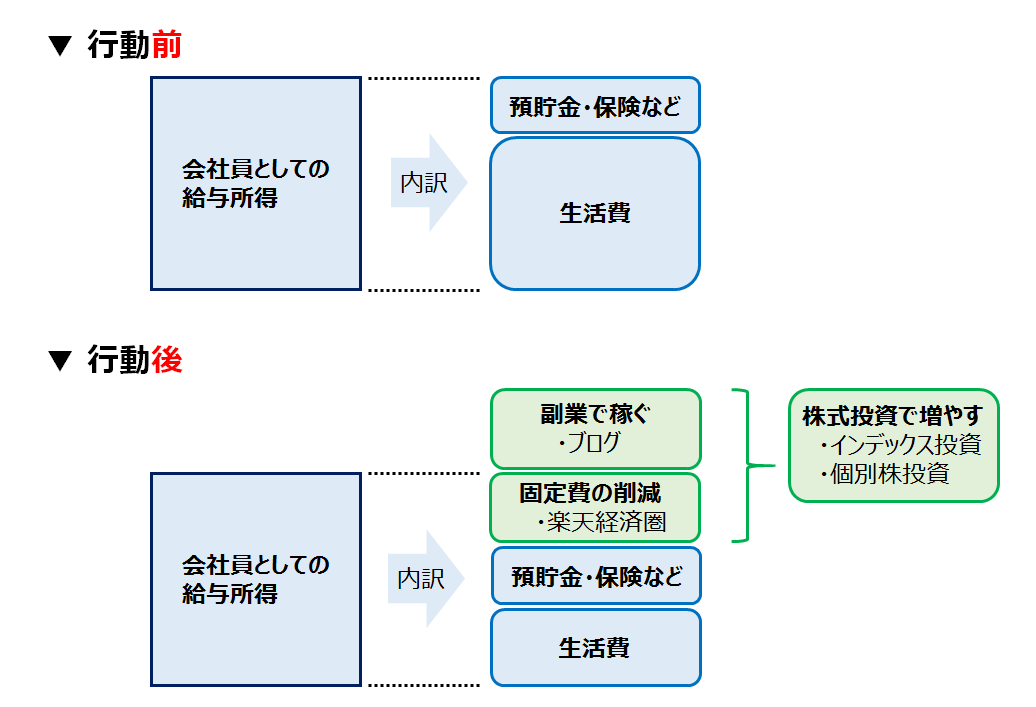

私が「40歳までに1000万円」を目標としてとった行動は固定費の削減、副業、株式投資の3つです。

ここからは、それぞれについて私が取り組んでいることを説明します。

固定費の削減

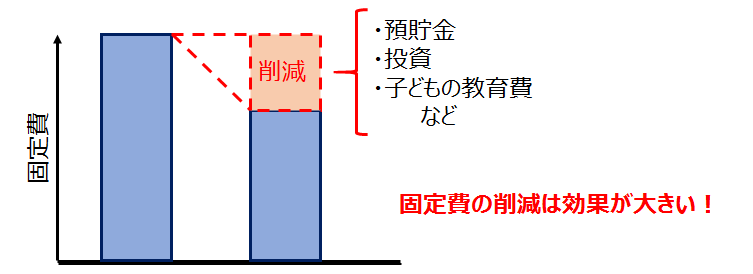

固定費削減のメリット

日々使うお金に対して節約を考えるのは精神的にしんどいですよね?

「ジュース飲みたいな。でもな~。」

「疲れたからカフェで一息つきたいな。でもな~。」

こんなことを毎回考えて判断するのは疲れます。

そこでオススメなのは、電気やガス、通信費など毎月必ず支払う料金の削減です。

会社選びや手続きなど、最初にある程度の労力が必要になりますが、一度やってしまえば半永久的かつ自動的に大きな額を節約できるというメリットがあります。

我が家の固定費削減

2021年現在、私の固定費削減は楽天経済圏のおかげで成り立っています。

我が家では

・楽天モバイルへ変更したことで、年間で約100,000円の節約

・楽天ポイントを電気代やガス代の支払いに充てることで、年間72,000円の節約

を達成見込みです。

楽天経済圏については以下の記事でメリット・デメリットなどについて書いています。

【楽天経済圏】11カ月で感じたメリットとデメリット

【楽天経済圏】11カ月で感じたメリットとデメリット

実際に固定費が削減できたことに加え、「何かやらなきゃ」という漠然とした不安が解消されました。

副業による収入源の獲得

十分な株式や不動産などの資産をもたない私のような会社員にとって、自分の時間を使ってお金を稼ぐことは重要です(人的資本)。

しかし私は今以上の給料を期待するのは難しいと感じ、今年から副業にチャレンジすることにしました。

私が選んだ副業はブログ。

初期投資が小さく低リスクで始めることができる点と、文章を書くのが好きという理由で決めました。

副業をスタートさせたことで、漠然とした「何かやらないと」という不安は、「どうしたらもっと人の役に立つ記事が書けるか?」という前向きな悩みに変わりました。

株式投資

株式投資と聞くと、「なんとなく怖い」と感じる方も多いと思います。私もそうでした。

もちろん元本は保証されませんが、

① 正しい知識をもち、

② 自分にとって適切なリスクの範囲内で、

③ 適切な商品へ投資すれば、

資産形成の大きな武器になると思います。

個人的な意見になりますが、最低限の知識は評判の良い本を2冊も読めば得られます。

その後、まずは少額から始め、自分に合う方法を見つけていくのが近道だと思います。

長期のインデックス投資

私は、20年以上の投資期間を想定した長期のインデックス投資を行っています。

私は以下の理由から、長期のインデックス投資に魅力を感じ、始めました。

- 一般に、投資期間を長くとればとるほど、リターンは平均リターンに近づくこと

- 「長期的には市場は右肩上がりに成長する」と信じていること

老後までに20年程度の投資期間がとれ、短期的な変動はあるものの長期的には市場は成長すると考える方は、検討の余地がある投資方法だと思います。

以下の記事で、私のインデックス投資(積み立てNISA)の成果を公開しています(2カ月ごとに更新予定)。

【完全ガイド】インデックスファンドで賢く資産形成!初心者向け投資戦略を解説

【完全ガイド】インデックスファンドで賢く資産形成!初心者向け投資戦略を解説

個別株投資

インデックス投資に加え、配当金を目的とした個別株への投資も少額で行っています。

目的は、配当金収入による電気代やガス代など固定費の支払いで、2020年は約9,000円の配当金を得ることができました。

個別株投資については、試行錯誤しながら進めている段階ですが、いずれ私の経験をまとめた記事を書いてみたいと思います。

固定費の削減、副業の開始と同様に、株式投資の開始は「何かやらなきゃ」という焦燥感を解消してくれました。同時に確実な効果が見えたことで、目標達成に向けたモチベーション維持にも役立っています。

さいごに

本記事では、私が抱えていた将来のお金に対する漠然とした不安を「具体的な目標設定」と「具体的な行動」により解消した経験について記しました。

同様の不安を感じているけど「何から始めればいいかわからない」という方は、具体的な目標を設定してみて下さい。目標との差が見えれば、「どうすれば達成できるか」を考えだすと思います。あとは行動あるのみ。

もちろん最初から100点の方法で始める必要はないと思います。

私の方法も100点ではないでしょう。

しかし、行動を起こす前と比較し、資産の増加に加えて精神的にも良い効果を感じています。

70点くらい取れればいいという気持ちで、「まずやってみる」という気持ちが重要だと思います。

この記事が同様の不安・悩みを抱えている方の参考になれば嬉しいです。